ふるさと納税ワンストップ特例の申請をされた方へ

【 ワンストップ特例制度とは】

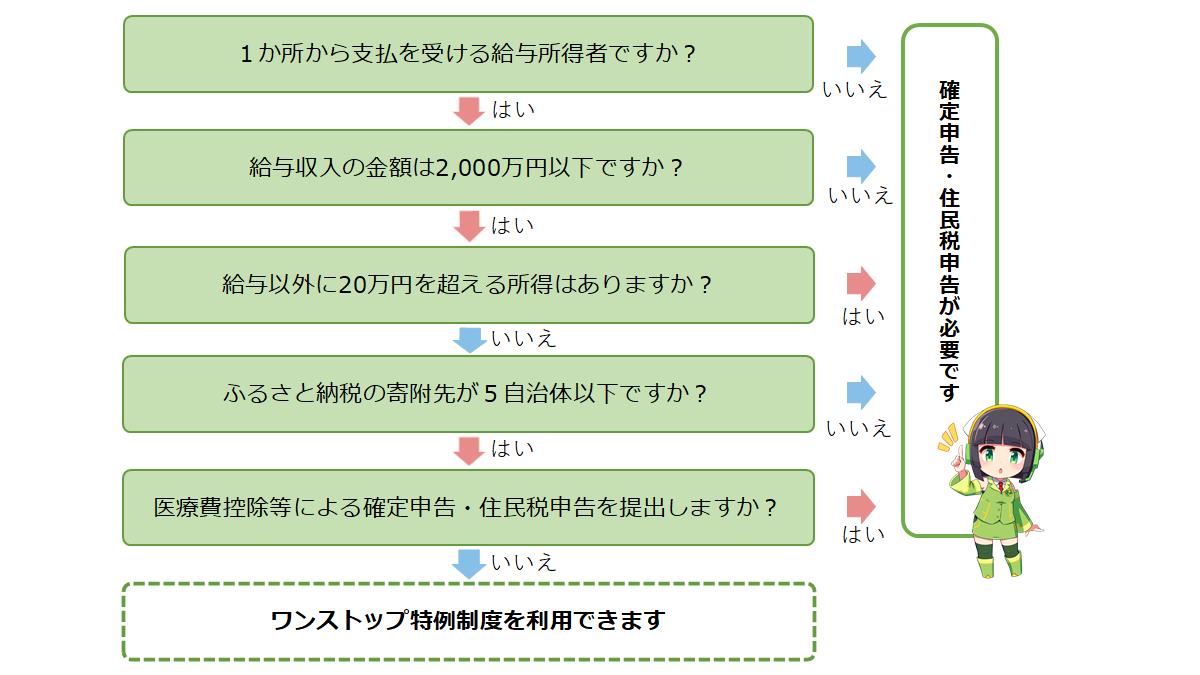

会社員などの方で確定申告書等の提出が不要である場合に、確定申告書等を提出しなくてもふるさと納税の寄附金控除を受けることができる制度です。ワンストップ特例の申請をすると個人住民税からの控除で税の軽減が行われます。

特例制度の対象外になる場合があります

ワンストップ特例の申請をしていても、下記『特例の対象外になる場合』に該当する場合は、申請がなかったものとみなされ、寄附金控除を含まず住民税の計算を行いますのでご注意ください。

医療費控除や自営業の所得等で確定申告書等を提出される方については、特例制度の適用対象外となりますので、確定申告書等の提出時にふるさと納税の寄附金控除を申告していただきますようご確認ください。

特例の対象外になる場合

-

確定申告書の提出を要する者となったとき

-

確定申告書または町・府民税(個人住民税)申告書を提出したとき

-

対象年中のふるさと納税寄附先自治体が5団体を超えたとき

-

ふるさと納税ワンストップ特例の申請書を提出後、ふるさと納税をした年の翌年1月1日までの間に転出等で住所地の市区町村長が変更になったとき

特例の対象外になったら

上記1・2・3により対象外の場合

確定申告もしくは住民税申告でふるさと納税の寄附金控除を申告してください。

住民税申告で申告できるのは、確定申告書の提出が不要の方(収入が公的年金400万円以下で他の所得が20万円以下である方や所得税非課税の方など)です。確定申告書の提出が不要の方であっても所得税の還付を受けるために確定申告書を提出される場合は、確定申告でふるさと納税の寄附金控除を申告する必要があります。

国税庁ホームページ 確定申告書等作成コーナー(別ウインドウで開く)

精華町ホームページ 住民税の申告書作成(別ウインドウで開く)

上記4により対象外の場合

ワンストップ特例の申請後に、住所や氏名等が変更になった場合は、納税をした年の翌年1月10日までに、寄附先の自治体に対し『申告特例申請事項変更届出書』を提出してください。申告特例申請事項変更届出書を提出されなかった場合は、確定申告等でふるさと納税の寄附金控除を申告してください。

申告特例申請事項変更届出書 (PDFファイル: 90.1KB)

その他のご案内

ワンストップ特例の申請手続き方法については、寄附先自治体までお問い合わせください。

- この記事に関するお問い合わせ先

-

住民部 税務課 住民税係

〒619-0285 京都府相楽郡精華町大字南稲八妻小字北尻70番地

電話番号:0774-95-1916

ファックス:0774-95-3974

メールフォームによるお問い合わせ

更新日:2024年12月11日